6 شاخص کلیدی عملکرد مالی

در مقالهی «ابزاری به نام شاخص کلیدی عملکرد (KPI)»، توضیح دادیم که این شاخص ابزاری مناسب و کارآمد برای تعیین وضعیت و مسیر حرکت هر سازمان یا کسبوکار در هر حد و اندازهای است و به کمک آن میتوان مطمئن شد که در مسیر موفقیت قرارگرفتهایم. در این مقاله قصد داریم تعدادی از شاخصهای کلیدی عملکرد مالی را بررسی نماییم تا با مفهوم، چگونگی محاسبه و استفاده از دادهها و اطلاعات بهدست آمده در هر یک از این شاخصها بیشتر و بهتر آشنا شوید و در نهایت توانایی انتخاب شاخصهای مناسب را برای کسبوکار خود بهدست آورید.

البته همانگونه که در مقالهی پیشین اشاره شد، چگونگی انتخاب و گزینش این شاخصها نیز روشهای ویژهی خود را دارد و لازمهی اصلی آن شناخت هریک از شاخصها است. در این مورد در مقالههای آینده بیشتر صحبت خواهیم کرد.

ابتدا بهتر است با ساختار هزینهها آشنا شوید تا در ادامه بتوانید درک بهتری از مفاهیم عنوانشده داشته باشید:

آشنایی با ساختار هزینهها (Cost Structure):

سرفصل هزینههای هر کسبوکار به طور کلی در ۴ دسته طبقهبندی میشوند:

هزینههای ثابت:

هزینههایی هستند که یکبار پرداخت میشوند، همواره مقدار مشخصی دارند و بهطور کلی برای تمامی کسبوکارها بهصورت ثابت هستند، مانند هزینههای تعرفههای دولتی برای ثبت شرکت، پلمپ دفاتر مالی و غیره.

هزینههای ثابت پلهای:

هزینههایی هستند که به صورت مقطعی افزایش مییابند مانند هزینهی اجارهی دفتر. هزینهی ثابت پلهای معمولا در بازهای از زمان ثابت است و پس از تغییر شرایط بهصورت پلهای تغییر میکند. در مثال اجاره بهای دفتر، هزینهی اجاره مقداری ثابت است اما زمانی که قرارداد اجاره به پایان رسد یا اینکه تعداد کارکنان افزایش یابد و شما مجبور به نقل مکان به دفتر بزرگتری شوید، هزینهی اجارهبهای پرداختی ماهانهی کسبوکار شما بهصورت پلهای افزایش خواهد یافت.

هزینههای افزاینده:

هزینههایی هستند که در ازای هر کاربر یا مشتری جدید به کسبوکار تحمیل میشوند. یک مثال خوب، هزینهی خرید یا اجارهی سرور به ازای هر کاربر یا مشتری جدیدی است که اضافه میشود. این هزینهها برای تمامی کسبوکارها بخشی از هزینههای مخرب و منفی به حساب میآیند.

هزینههای کاهنده:

هزینههایی هستند که به ازای هر کاربر یا مشتری جدید کاهش مییابند. یک مثال از هزینههای کاهنده، هزینهی ارسال کالا برای مشتری است؛ در ابتدا به دلیل کم بودن تعداد ارسال، کسبوکار باید از سرویسها و پلتفرمهای ارسال پیک استفاده نماید اما با افزایش تعداد کاربران، مدیران کسبوکار میتوانند با استخدام نیروی پیک موتوری یا عقد قرارداد با شرکتهای ارسال تجمیعی، میزان هزینهی ارسال به ازای هر سفارش را به مراتب کاهش دهند.

با توجه به این تعاریف، بهترین ساختار هزینهای برای یک استارتاپ میتواند به ترتیب زیر باشد:

۱. هزینههای کاهنده به ازای هر کاربر یا مشتری جدید

۲. هزینههای ثابت

۳. هزینههای ثابت پلهای

۴. هزینههای افزاینده به ازای هر مشتری جدید

چهار مورد فوق باید به ترتیب بیشترین تا کمترین سرفصل هزینهها را به خود اختصاص دهند.

شاخصهای کلیدی عملکرد مالی

اولین دستهای که شروع به بررسی آن خواهیم کرد، شاخصهای کلیدی عملکرد مالی هستند که معمولا کاربرد بیشتری دارند. شاخصهای کلیدی عملکرد مالی بخش مهمی از شاخصهای کلیدی عملکرد را تشکیل میدهند که برای تمامی کسبوکارها اهمیت حیاتی دارند. این شاخصها همچنین از جنبهی سرمایهگذاری بسیار پراهمیت هستند، چرا که ارتباط زیادی با شاخصهای کلیدی عملکرد (KPI) در بحث ارزشگذاری دارند.

۱. رشد (Growth):

بهطور کلی رشد الزاما شاخص کلیدی عملکرد مالی نیست و در دستههای شاخص کلیدی عملکرد دیگر نیز رشد وجود دارد. در بررسی این شاخص باید به این نکته توجه داشت که رشد در حالت کلی نسبتی است که میتواند در تمامی شاخصهای کلیدی عملکرد مطرح گردد، اما این شاخص بیشترین استفاده را در جنبهی مالی دارد چرا که همه تلاش و فعالیتهای کسبوکار در راستای رشد میزان درآمد بهدست آمده انجام میگردد.

۲. نرخ تبدیل (Conversion Rate):

این شاخص کلیدی عملکرد نیز مانند رشد منحصر به موضوعات مالی نیست و در دسته شاخصهای کلیدی عملکرد دیگر نیز قابل استفاده است. بهصورت کلیتر میتوان تمامی مراحلی را که یک کاربر وارد وبسایت شما میشود تا تبدیل به مشتری شود، بررسی و در قالب شاخص نرخ تبدیل بیان کرد.

یک مثال خوب از دادهای که از این شاخص کلیدی عملکرد بهدست میآید، درصد کاربرانی است که پس از ورود به سایت محصول شما را خریداری کرده یا مشتری شما شدهاند. روش محاسبهی این شاخص در این مثال به این صورت است که تعداد مشتریان یا خریداران را بر تعداد کل بازدید کنندهها تقسیم میکنیم و عدد ۱۰۰ ضرب مینماییم.

نرخ تبدیل برای تکتک فعالیتهای کاربران در سایت شما قابل محاسبه است؛ دادهها و اطلاعات بهدست آمده از هریک از این نرخهای تبدیل میتوانند بهعنوان مبنای تعیین استراتژی کسبوکار برای بهدست آوردن مشتریان بیشتر استفاده شوند.

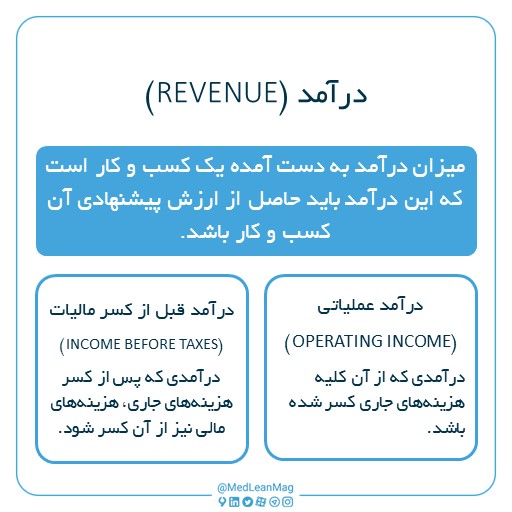

۳. درآمد (Revenue):

این شاخص کلیدی عملکرد دربارهی میزان درآمد بهدست آمدهی یک کسبوکار است و این درآمد باید تنها حاصل از ارزش پیشنهادی آن کسبوکار باشد. در برخی موارد کسبوکارها در شرایطی که برای تامین مالی خود دچار مشکل شوند، فعالیتهایی را انجام میدهند که برای آنان درآمدزایی داشته باشد و بتوانند از درآمد حاصل از اینگونه فعالیتها مخارج کسبوکار را تامین نمایند. این فعالیتهای مازاد بهطور معمول جزئی از ارزش پیشنهادی کسبوکار به مشتریان و مخاطبان خود نیست، بنابراین در این شرایط، درآمد بهدست آمده از این فعالیتها بهعنوان بخشی از درآمدهای کسبوکار لحاظ نمیشود.

بسیاری از کسبوکارها درآمد خود را از راه دریافت حق عضویت یا شارژ ماهانهی کاربران در ازای خدمات خود تامین مینمایند. این کسبوکارها بهطور معمول برنامهی پرداختی پیشنهادی دارند که در آن مشتری در ازای پرداخت بلندمدت برای ۳ ماه، ۶ ماه یا ۱ سال، هزینهی کمتری نسبت به حالت ماهانه میپردازد. اگر این برنامههای پرداختی پیشنهادی به گونهای تعریف شده باشند که کاربر در طول دورهی عضویت، امکان لغو اشتراک را داشته باشد و در نتیجهی آن کل مبلغ پرداختشده یا بخشی از آن به مشتری بازگردد، در این صورت تا زمانی که مشتری امکان لغو عضویت و عودت وجه خود را دارد، کسبوکار نباید مبلغ پرداختشده توسط مشتری را بهعنوان درآمد موثر بشناسد؛ البته بخشی از پول که نزد کسبوکار باقی میماند بهعنوان درآمد موثر قابل محاسبه است.

در این موارد، کسبوکارها مبالغ دریافتشده را در حسابهای بانکی نگه میدارند تا سود بانکی به آن تعلق گیرد که به آن «خواب سرمایه» میگویند. سود بانکی حاصل از خواب سرمایه نیز بهعنوان درآمد برای کسبوکار احتساب میشود که به اینگونه درآمدها، «درآمدهای فرعی کسبوکار» گفته میشود.

در مثال دیگر میتوان به پلتفرمها اشاره کرد. پلتفرمها در ازای خدماتی که ارائه میدهند، در هر تراکنشی که میان هر مشتری و ارائهدهندهی خدمت یا فروشندهی محصول انجام میشود، درصدی را بهعنوان کارمزد از این تراکنش دریافت میکنند. این درآمد با توجه به ارزش پیشنهادی ارائهشده توسط پلتفرم، بهعنوان درآمد اصلی در نظر گرفته میشود.

از سوی دیگر بستر اصلی انجام این تراکنشها و پرداختها پلتفرم است، در نتیجه تمامی مبالغ پرداختشده تا زمان تسویه با ارائهدهندهی خدمت یا فروشندهی کالا در حساب بانکی پلتفرم باقی میماند. بهطور معمول برای تسویه مدت زمانی مشخص میشود (بهعنوان مثال ۲۴ ساعت بعد) اما زمانی که تعداد کاربران این پلتفرم افزایش یابد و تراکنشهای بیشتری از راه پلتفرم انجام گردد، حجم پول واردشده به حساب بانکی پلتفرم و خارجشده از آن (به آن گردش مالی (Turnover) گفته میشود) به تناسبی میرسد که در نتیجهی آن همواره مبلغی بهعنوان موجودی در این حساب قرار خواهد داشت و به آن سود بانکی تعلق خواهد گرفت. سود حاصل از خواب سرمایه برای پلتفرم بهعنوان درآمد فرعی در نظر گرفته میشود.

(سود بانکی در این مثالها بهعنوان یک نمونه آورده شده است و راهکارهای بدون خطر و با سود بیشتری برای خواب سرمایهی کسبوکارها وجود دارد که توضیح این موارد در چارچوب این مقاله نمیگنجد.)

در استارتاپها برای محاسبهی شاخص کلیدی عملکرد درآمد سالانه نمیتوان میزان کل درآمد سالانه را در هر ماه جمع کرد و بهعنوان شاخص کلیدی عملکرد بررسی نمود، چرا که استارتاپها در ماههای اولیه درآمدی ندارند یا درآمد آنها بسیار کم است. استارتاپها پس از مدتی درآمد رو به رشدی خواهند داشت که به همین دلیل عموما در مباحث ارزشگذاری و جلسات سرمایهگذاری یک استارتاپ، مبنای محاسبهی درآمد سالانه به این صورت است که درآمد ۳ ماه آخر را جمع کرده و در ۴ ضرب میکنند و یا درآمد ماه آخر را در ۱۲ ضرب میکنند. آنچه که امروزه در بسیاری از رسانهها در مورد درآمد سالانهی یک استارتاپ نیز شنیده میشود، از این راه محاسبه میگردد.

- درآمد عملیاتی (operating Income):

هرگاه تمام هزینههای جاری یک کسبوکار از درآمد آن کسر شود، به میزان درآمد باقیمانده، درآمد عملیاتی میگویند.

- درآمد پیش از کسر مالیات (Income before Taxes):

هرگاه هزینههای مالیاتی از درآمد عملیاتی (درآمدی که پس از کسر هزینههای جاری محاسبه میشود) کسر شود به درآمد باقیمانده، درآمد پیش از کسر مالیات گفته میشود. در مرحلهی بعد هزینهی مالیات نیز از این درآمد کسر میشود که که به این مالیات، مالیات بر درآمد گفته میشود.

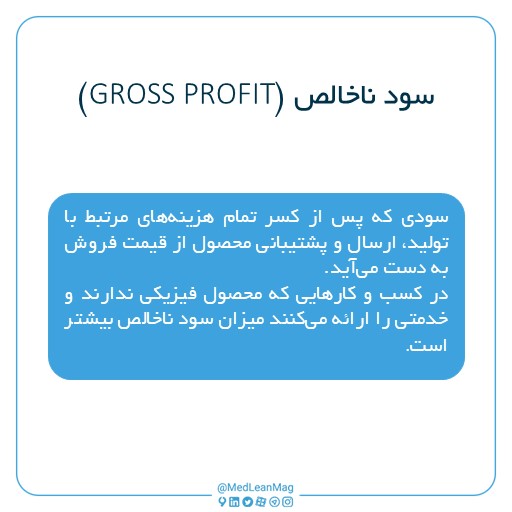

۴. سود ناخالص (Gross profit):

سود ناخالص، سودی است که پس از کسر تمام هزینههای مرتبط با تولید، ارسال و پشتیبانی یک محصول باقی میماند. به عبارت دیگر هرگاه تمامی هزینههایی که برای تولید یک محصول انجام شده از قیمت فروش آن کسر شود، میزان سود ناخالص بهدست خواهد آمد.

در کسبوکارهایی که محصول فیزیکی ندارند و خدمتی را ارائه میکنند، میزان سود ناخالص بیشتر است، چرا که هزینههای موردنیاز برای تهیهی مواد اولیه برای هر مشتری حذف میگردد.

این شاخص کلیدی عملکرد زمانی مفید است که شما قصد دارید مقدار نقدینگی مورد نیاز برای کسبوکار خود را تحلیل نمایید یا میخواهید در جلسات با سرمایهگذاران یا هیئت مدیره گردش مالی شرکت و کسبوکار خود را تشریح نمایید.

۵. حاشیه سود ناخالص ( (Profit margin (gorss margin):

به میزان سود ناخالص نسبت به درآمد کل، حاشیهی سود ناخالص گفته میشود که بهصورت درصد بیان میگردد. چگونگی محاسبهی آن نیز به این صورت است که سود ناخالص بر کل درآمد تقسیم میشود و در عدد ۱۰۰ ضرب میگردد.

یکی از کاربردهای مهم این شاخص کلیدی عملکرد، محاسبهی نرخ بازگشت سرمایه (Return on investment) است (در مورد نرخ بازگشت سرمایه در آینده بیشتر صحبت خواهیم کرد).

با تحلیل دادهها و اطلاعات بهدست آمده از این شاخص میتوان متوجه شد که در آینده چه هزینههایی افزایش و چه هزینههایی کاهش خواهند یافت. با توجه به آنچه که دربارهی ساختار هزینهها گفته شد، باید به این نکته اشاره کنیم که هرچه میزان هزینههای افزاینده به ازای هر کاربر کمتر باشد و رشد کاربر ادامه یابد، حاشیهی سود ناخالص بیشتر میشود که در نتیجهی آن نرخ بازگشت سرمایه (ROI) بیشتر خواهد بود.

نکتهی قابل توجه این است که حاشیهی سود ناخالص در کسبوکارهای مختلف، متفاوت است و امکان مقایسهی این شاخص با کسبوکاری از جنس دیگر وجود ندارد. علت این امر این است که هر کسبوکار هزینهها و درآمدهای ویژهی خود را دارد و همچنین گاهی کسبوکارها برای جذب مشتریان بیشتر یا افزایش رضایتمندی آنها، بر اساس ارزش پیشنهادی طراحی شده، خدماتی ارائه میدهند که در مقایسه با کسبوکارهای مشابه خود هزینهی بیشتری داشته باشد و در نتیجهی آن حاشیهی سود ناخالص کمتری را به همراه خواهد داشت.

۶. سود خالص (NEt profit):

طبق تعریف، سود خالص به مبلغی اطلاق میگردد که پس از کسر تمامی هزینههای اجناس، مواد اولیه، تولید، تمامی هزینههای جاری و مالیات بر درآمد از قیمت نهایی فروش خدمت ارائهشده یا محصول تولیدشده، باقی میماند. به عبارت دیگر سود خالص، میزان پول باقیمانده پس از کسر تمامی هزینهها از درآمد کل است که بهصورت سود قابل بهرهبرداری است.

حاشیهی سود خالص طبق تعریف به نسبت میزان سود خالص بر سود ناخالص اطلاق میگردد که این مقدار بهصورت درصد بیان میشود. باید به این نکته توجه شود که حاشیهی سود خالص را همانند حاشیهی سود ناخالص میتوان نسبت به درآمد کل نیز محاسبه نمود. اهمیت حاشیهی سود خالص در محاسبهی جریان نقدی کسبوکار است (که در آینده در مورد آن صحبت خواهیم نمود).

با جستوجویی ساده متوجه خواهید شد که تعداد بسیار زیادی شاخص کلیدی عملکردی وجود دارد که بسیاری از آنها برای استارتاپها قابل استفاده نیستند و مربوط به سازمانها و شرکتهای بزرگ هستند. در مقالهی بعدی تعدادی دیگر از شاخصهای کلیدی عملکرد مالی مربوط به استارتاپها را بررسی مینماییم.

- Criteria 0%

- Criteria 0%

- Criteria 0%

- Criteria 0%

- Criteria 0%